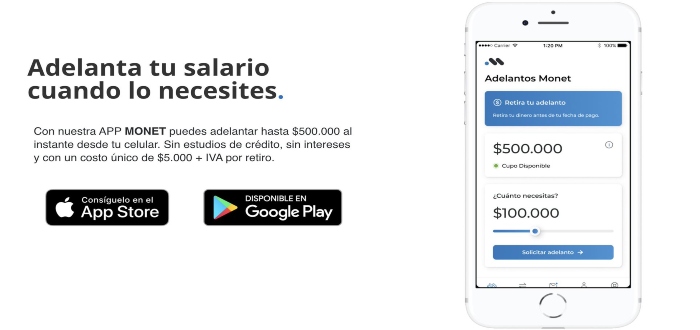

Obtener créditos o préstamos de las entidades bancarias se ha convertido en una tarea casi imposible. De hecho, en algunos casos, el sistema financiero está limitado y condicionado a los reportes del historial crediticio. Sin embargo, se ha implementado Monet, una nueva Fintech, cuyo objetivo principal es dar créditos a los ciudadanos cuando los necesiten sin importar el historial crediticio.

Ahora bien, en el mercado financiero colombiano se presenta una problemática alrededor del servicio de préstamos. Por lo general, los bancos tienen una alta tasa de intereses y exigen tener una buena puntuación en el score crediticio. Mientras que, por otro lado, los prestamistas informales tienen cobros abusivos, lo cual arruina la salud financiera y emocional de múltiples familias.

¿Qué hace Monet?

Monet es una compañía enfocada en mejorar el sistema financiero de los colombianos, erradicando a los prestamistas ilegales o a los llamados «gota a gota». Por ello, se caracteriza por ofrecer créditos a personas que se encuentren reportadas en centrales de riesgo o que no cuenten con historial crediticio.

Como resultado, la compañía les brinda a los usuarios una segunda oportunidad para ingresar en el sistema financiero colombiano, contribuyendo con su salud financiera y disminuyendo los préstamos informales. En este sentido, un usuario puede tener créditos que correspondan hasta el 30% de sus ingresos cuando lo necesite.

Miguel Londoño, uno de los cofundadores de Monet, afirma que:

«Monet es una app de créditos digitales comprometida con la inclusión financiera y el uso responsable del crédito desde el 2020, que busca generar un impacto financiero positivo en los colombianos que conforman la base de la pirámide».

Gracias a esto, la compañía llegó a más de 1 millón de créditos entregados promoviendo la inclusión financiera en Colombia.

Por otro lado, es importante tener en cuenta que cualquier persona en Colombia, empleado o independiente, puede clasificar a un crédito con Monet. A propósito de esto, Londoño en una entrevista confirma que:

«El 90% de nuestros créditos son usados para resolver asuntos de primera necesidad como el pago de servicios públicos, la alimentación y el transporte».

Monet y la economía colombiana

La economía colombiana tiene un porcentaje de prestamistas informales que afecta y debilita la salud financiera de muchas familias en Colombia. Por ello, la propuesta de Monet apuesta por reemplazar los préstamos abusivos con un servicio beneficioso con un costo único y fijo al prestar dinero de manera formal y económica. De hecho, se considera que es uno de los Fintechs más económicos en cuanto a los intereses que existe en el mercado.

Ahora bien, en medio de este panorama, los creadores y fundadores de Monet identificaron una oportunidad de negocio para mejorar la educación financiera en el país. Asimismo, Freddy Fernández, el antiguo CEO y Leonardo Devincenzi, el actual CEO de Monet afirmaron lo siguiente:

«La idea surgió porque reconocimos el problema de falta de liquidez en Colombia y que muchas personas todavía acuden a una cantidad de préstamos informales pagando intereses altos. Entendimos que a través de la tecnología tendrían la posibilidad de beneficiarse pagando un costo bajo por acceder al dinero que no podían adquirir en el momento».

En este sentido, Monet se enfoca en otorgar beneficios directos al trabajador colombiano, ya que la plataforma no necesita integraciones o un contrato laboral. Al contrario, es un desarrollo tecnológico que permite que el usuario reciba el crédito con solo tener una cuenta bancaria donde reciba ingresos recurrentes.

Apuesta por el Open Banking

Monet es una compañía enfocada en el uso de la tecnología con alianzas para trabajar de la mano con las distintas entidades bancarias en el país. A causa de esto, la idea de negocio está enfocada en mejorar la salud financiera de las personas en Latinoamérica a través de la ola del Open Banking. El Open Banking es una tecnología avanzada que establece beneficios rápidos, accesibles y asequibles en tiempo real.

Por esta razón, Monet, es uno de los pioneros del uso de Open Banking en Colombia gracias a su mecanismo de originación innovador para las dispersiones en tiempo real. En este caso, Monet ingresó al programa Y-Combinator, la aceleradora de empresas más grande del mundo en donde participan reconocidas compañías como Airbnb, Laika, Frubana, Rappi y Dropbox.

Para comenzar, la participación en el programa Y-Combinator le permitió a Monet generar una red de conexiones para vincularse con accionistas, logrando una capitalización importante para la compañía. De esta manera, la compañía logró un crecimiento exponencial de más del 20% mensual.

De esta manera, surgió la oportunidad perfecta para el lanzamiento de MonetPay, el primer caso de uso del Banking As Service con Bancolombia. Como resultado, la plataforma consolidó más de 900,000 transacciones y triplicó sus ingresos, llegando casi a los 1.4 millones de dólares. MonetPay es una billetera digital que se vincula con la cuenta de ahorros o corriente de Bancolombia para obtener créditos y aumentos de cupo de manera inmediata.

Programa Yo soy M

El programa Mujer con M de Monet está creado para reducir las brechas de género en términos de acceso al crédito. Actualmente, se han entregado más de 1.7 millones de créditos a mujeres, representando un porcentaje del 33.3% de los créditos otorgados en Monet. Además, se espera que para este 2024 el porcentaje ascienda a un 41.3% para igualar el porcentaje con la población total activa de mujeres en Colombia.

A propósito de esto, bajo el programa Mujer con M de Monet, la Fintech proyecta para 2028 haber entregado a mujeres más de 11 millones de créditos. Al finalizar el 2024, la compañía espera que el 41, 4% de los créditos totales estén destinados a mujeres y el 25% estarán reservados para jóvenes entre 18 a 25 años.

Por otro lado, María Camila Fajardo, gerente de estrategia e inclusión financiera de moneda señala que: «la inclusión financiera requiere ser justos, consiste otorgarle a cada colombiano el derecho fundamental de ser parte de un sistema financiero que contemple el crédito, independientemente de su edad, género o estrato social».

¿Cuál es el potencial de crecimiento?

El acceso a los servicios financieros es un componente indispensable para el desarrollo económico y social de un país. Por ello, en Colombia, la inclusión financiera ha experimentado un crecimiento notable a partir de las tecnologías destructivas y el desarrollo de startups sostenibles e inclusivas como Monet.

En este caso, Monet es una compañía que ha logrado generar un impacto positivo en la ciudadanía brindando acceso a servicios financieros de manera inmediata. Además, esta plataforma ha tenido una acogida interesante en el territorio nacional con más de 400,000 usuarios activos. Monet es una empresa 100% escalable en la región debido a su margen transaccional, la tecnología y el producto que ofrecen.

Por esta razón, la compañía se proyecta a diversos países de la región como México, Panamá y Guatemala. De modo que, se espera que la compañía se convierta en la verdadera solución de Inclusión Financiera responsable de Latinoamérica. Además, Miguel Londoño, afirma que una de las metas es llevar a Monet a un IPO, para convertirse en una de las primeras startups en lograrlo.

Palabras finales

En conclusión, Monet representa un cambio significativo en los préstamos en Colombia, ya que ofrece créditos a personas sin historial crediticio brindando la posibilidad de acceso a personas excluidas del sistema financiero tradicional. Además, al ser una de las marcas pioneras en la tecnología y el uso del Open Banking, se posiciona como líder en la transformación digital del sector financiero colombiano.

Sin duda, esta compañía tiene un enfoque innovador que no solo facilita el proceso de solicitud y aprobación, sino que promueve la democratización de acceso al crédito en el país. Monet, está abriendo las puertas a una mayor inclusión financiera, puesto que disminuye el uso de los préstamos informales en donde los usuarios arriesgan su salud física y emocional para obtener un financiamiento.